Wenn es darum geht, Finanzmittel zu investieren, dann möchte jeder Anleger die bestmöglichen Entscheidungen treffen, um die individuelle Rendite zu maximieren. Allerdings sind Menschen sehr unterschiedlich und unterscheiden sich nicht nur in Bezug auf ihr finanzielles Fachwissen, sondern ebenso in ihrer persönlichen Bereitschaft, Risiken einzugehen. Dabei ist die finanzielle Risikobereitschaft wie kaum ein anderer Faktor ausschlaggebend für die optimale auf den Anleger zugeschnittene Anlagestrategie. Wird dies bei einer Finanzberatung nicht beachtet, so wird ein Kunde nicht selten vor den Kopf gestoßen und effektive Erfolge in Form von Rendite sind unwahrscheinlich.

Definition: Was ist ein Risikoprofil für Anleger?

In diesem Zusammenhang ist ein Risikoprofil unverzichtbar. Gemeinsam mit dem Finanzberater wird dazu die Risikobereitschaft des Anlegers bestimmt, um exakt zu determinieren, welche Anlagestrategie die höchstmöglichen Erfolge generieren kann, bei denen der Kunde noch ein gutes Gefühl behält. Der Experte spricht dabei von der persönlichen Komfortzone, die den Akzeptanzrahmen des Investments bestimmt.

Im Detail ist ein Risikoprofil die Messung der Wahrnehmung von Risiken und die Bereitschaft sie einzugehen sowie Diskussion von Möglichkeiten und Notwendigkeiten für Risikoentscheidungen finanzieller Art.

Wozu braucht es ein Risikoprofil?

Wie eingangs erwähnt, führen Investments ohne ein klares Bewusstsein über die eigene Risikotoleranz nicht zum langfristigen Erfolg und stellen nicht selten eine starke psychische Belastung für die Anleger dar. Aus diesem Grund beschäftigen sich seit einigen Jahren nicht nur Wirtschaftswissenschaftler, sondern auch Psychologen mit der Frage, wie Menschen ökonomische Entscheidungen treffen können, die zugleich wirtschaftlich sind und über den gesamten Investitionsprozess höchstmögliche Zufriedenheit sicherstellen können.

Drei Fragen bezüglich der eigenen Risikofreudigkeit:

- Wie viel finanzieller Verlust ist akzeptabel?

- Welche zeitweisen, finanziellen Einbußen sind akzeptabel?

- Ab welchem Risikolevel überwiegen negative gegenüber positiven Erwartungen?

Das Risikoprofil möchte die Finanzpersönlichkeit erfassen, verstehen und dementsprechend die Individualität sowie Persönlichkeit der Kunden in der Finanzstrategie abbilden. Wie in allen Lebensbereichen unterscheiden sich Individuen stark in ihrem Risikoempfinden: Während die einen risikofreudig sind, empfinden andere eine große Aversion gegenüber risikobehafteten Aktivitäten und reagieren dementsprechend schnell mit Stress und Unwohlsein. Dass eine einheitliche Investitionsberatung auf lange Sicht keinen effektiven Output generiert, liegt auf der Hand. Es braucht dementsprechend eine Möglichkeit, objektiv und wissenschaftlich die individuelle, finanzielle Risikobereitschaft zu bestimmen, bestenfalls mit einem einfach durchzuführenden, standardisierten Verfahren.

Wahrgenommenes Risiko bei Investitionen:

- Der mögliche und/oder der zu erwartende Verlust steigt

- Eine riskante Entscheidung muss erneut getroffen werden

- Ein sicherer Gewinn wird verbucht

- Zusätzliche Informationen werden bekannt, die den zu erwartenden Verlust verringern

Bild: Ursachen für eine Erhöhung und Verringerung des wahrgenommenen Risikos

Die Eigenschaften von gutem Risikoprofiling

Ein gutes Risikoprofiling zeichnet sich insbesondere dadurch aus, dass es drei zentralen Risikodimensionen entgegenwirkt und drei zentrale Vorteile bringt. Diese sind:

Wahrgenommenes Risiko:

Der Grad, in dem eine Gefahr schrecklich erscheint

Der Grad, in dem Einzelheiten und Folgen einer Gefahr unbekannt sind

Der Grad, in dem eine Person nicht in der Lage ist, eine Gefahr abzuwenden

Vorteile:

Mehr Sicherheit, Transparenz und Vertrauen

Einen Fokus auf die Persönlichkeit des Anlegers sowie eine stärkere Beziehung zwischen Anleger und Berater

Einen Einbezug des Anlegers in komplexe Finanzentscheidungen und eine Vermittlung von Kontrolle und Verantwortung auf Seiten des Anlegers

Was muss bei gutem Risikoprofiling beachtet werden?

Mithilfe eines idealen Risikoprofils werden Anleger bezüglich ihrer individuellen Persönlichkeit sowie ihrer Kenntnisse, Erfahrungen und ihrer Umgebung abgebildet. Damit sind sowohl interne als auch externe Einflussfaktoren auf die Risikobereitschaft bzw. -aversion abgefragt und alle Einflüsse zwischen diesen drei Aspekten werden beachtet.

In der bestehenden Praxis werden Risikoprofilings von Anlegern häufig nur oberflächlich durchgeführt und allein die Risikowahrnehmung, nicht aber die Risikobereitschaft wird in einem einfachen Fragebogen abgefragt. Fragen mit überspitzten Formulierungen ähnlich wie: „Können Sie nachts noch schlafen, wenn…“ verkennen dabei die Subtilität der Emotionalität und Ambivalenz von Risikobereitschaft und fragen nur Extreme ab. Die Folge sind Ergebnisse, die in ihrer Bewertung der Risiko-Toleranzschwelle deutlich über dem tatsächlichen Wert liegen. Eigentlich konservative Anleger werden dann mit überriskanten Investitionsvorschlägen unnötig belastet.

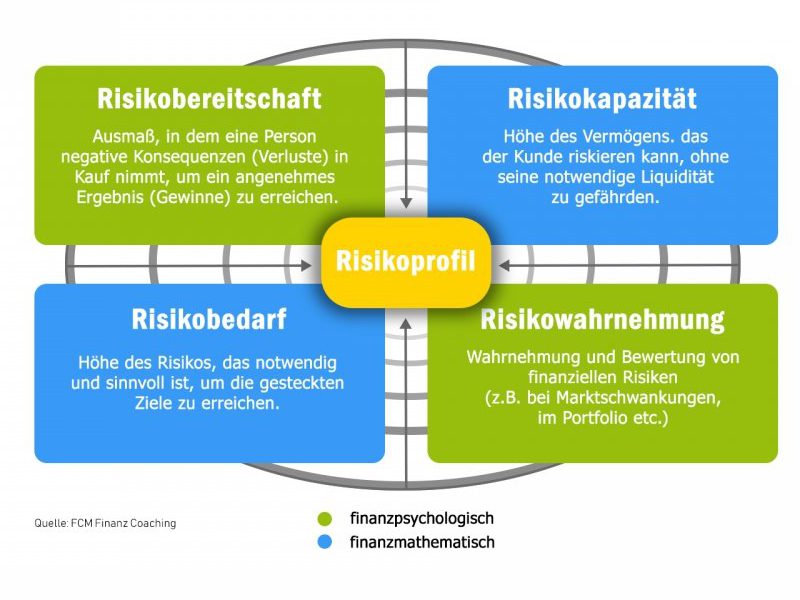

Das Risikoprofil und individuelle Anlagenziele

Ein Risikoprofil ist nicht zu vermischen mit den individuellen Zielen eines Anlegers. Es dient vielmehr als ein Filter der gewählten Strategien. Ein Ziel kann gleichermaßen durch verschieden-riskante Methoden erreicht werden.

Bild: Gegenseitige Beeinflussung von den Anlagezielen und dem Risikoprofil eines Anlegers.

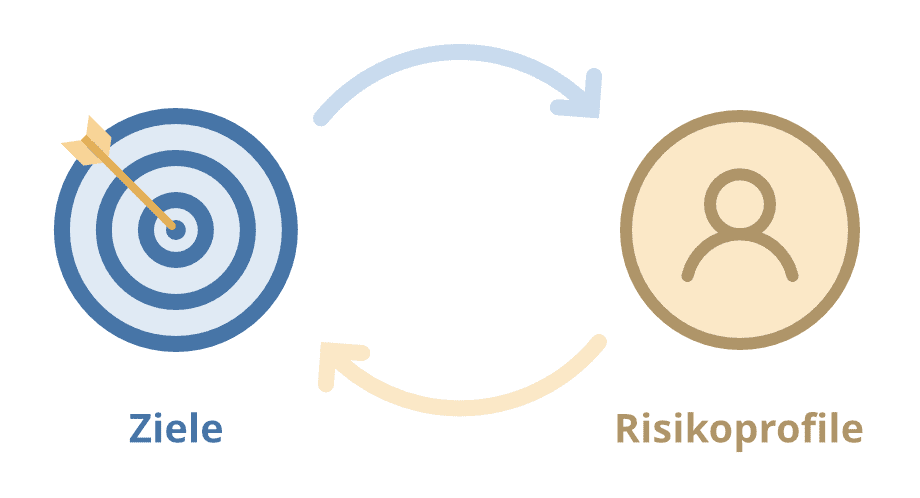

Der Aufbau eines Risikoprofils

In der ökonomischen und psychologischen Theorie, die sich mit der individuellen Risikopräferenz von Anlegern beschäftigt, werden vier unterschiedliche Aspekte beschrieben. Diese gliedern sich dem Risikoprofil unter, können nur getrennt betrachtet und dürfen (insbesondere bei der Erfassung des Risikoprofils) nicht vermischt werden. Diese Aspekte werden in der folgenden Grafik näher beschrieben.

Die Wichtigkeit, den richtigen Aspekt zu messen, ergibt sich aus bestehenden wissenschaftlichen Studien. Diese konnten belegen, dass sich die Risikobereitschaft bei einem Individuum über die Zeit nur wenig verändert, während die Risikowahrnehmung stark von der aktuellen wirtschaftlichen und gesellschaftlichen Situation abhängig ist. In Krisenzeiten sowie in Zeiten von wirtschaftlichem Aufschwung und Trends wird die Risikowahrnehmung von der Gesellschaft beeinflusst, während die Risikobereitschaft von deutlich stabileren Determinanten abhängig ist.

Vorteile eines Risikoprofils

Alle Informationen sind auf dem Tisch

Der Anleger weiß um die Risiken der Strategie sowie um die Renditeerwartungen.

Möglichkeit, Entscheidungen selbst zu treffen

Nicht der Berater bestimmt über den Kopf des Anlegers hinweg, sondern die Anlagestrategie basiert auf der Persönlichkeit des Anlegers.

Vertrauen zwischen Berater und Anleger

Durch Orientierung und Transparenz entsteht ein Vertrauensverhältnis und das Gefühl verstanden und ernst genommen zu werden.

Konkurrenzvorteile des Beraters

Der Berater hat durch die bessere Anlegerfokussierung, höhere Kundenzufriedenheit und besseres Verständnis auf der Gegenseite einen Vorteil gegenüber der Konkurrenz.

Risikomaße: Wie wird ein Risikoprofil gemessen?

Wie aber kann das Risikoprofil gemessen werden? Dazu braucht es Instrumente und Maße zur objektiven und wissenschaftlichen Beurteilung von Risikopräferenz. Dabei werden jene Risikomaße unterschieden, die abhängig sind von den Präferenzen des Entscheidenden, von solchen, die davon unabhängig sind und direkt aus einer Wahrscheinlichkeitsverteilung erwachsen. Die folgende Tabelle stellt einige gängige Risikomaße vor.

|

Varianz und Standardabweichung |

Varianz und Standardabweichung erfassen alle Abweichungen von einem zu erwartenden Wert. Sie berücksichtigen allerdings sowohl positive als auch negative Abweichungen, ohne sie zu unterscheiden. |

|

Value at Risk/Semivarianz |

Diese Verfahren funktionieren ähnlich wie Standardabweichung und Varianz, beachten allerdings nur negative Abweichungen vom Erwartungswert. |

|

Lower Partial Moments Maße |

LPM-Maße beachten nur negative Abweichungen von einem Erwartungswert, bewerten dabei jedoch zusätzliche Informationen bis zum möglichen Maximalschaden, die zum Beispiel beim Value at Risk Maß nicht beachtet werden. |

|

Conditional Value at Risk |

Der CVaR bestimmt die Abweichungen vom Erwartungswert bei Eintritt des Extremfalls und bezieht damit besonders viele Informationen über mögliche Abweichungen mit ein. |

|

Standardrisikomaß |

Das Standardrisikomaß transformiert den Erwartungswert zunächst auf Null und ermöglicht eine umfassende Abbildung von Risikopräferenzen durch einen konsistenten Abgleich von Präferenzen und Risiken. Es erfordert allerdings die Kenntnis der Nutzenfunktion, die in der Regel in der Praxis nicht gegeben ist. |

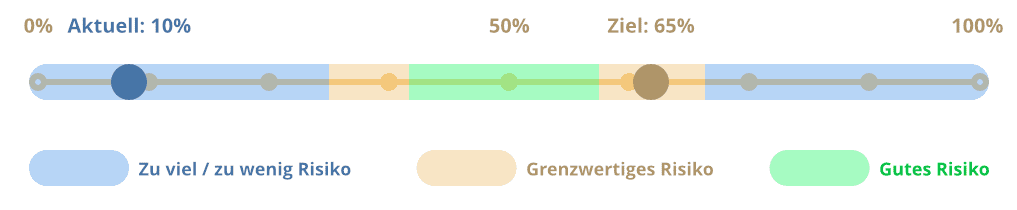

Das Ergebnis des Risikoprofils

Das Ergebnis des Risikoprofils umfasst einen zentralen Score sowie viele weitere Informationen aus der Auswertung, die Aufschluss über die persönliche Risikopräferenz gibt. Dies lässt Rückschlüsse darauf zu, wo die persönliche Komfortzone endet, in Bezug auf das akzeptierte Risiko in Erwartung einer bestimmten Rendite. Ein Abgleich mit historischen Werten ermöglicht es nun, eine Quote zu berichten, die ein mögliches Investitionsvorgehen abbildet, das zu der angegebenen Risikobereitschaft passt.

Die Risikokomfortzone

Die Risikokomfortzone, also die persönliche Spanne der Risikoakzeptanz, lässt sich prozentual auf einem Strahl von 0% bis 100% Wachstumsrate abbilden. Ein gutes Risiko liegt etwa bei 50% Wachstumsrate.

Riskoprofiling… und dann?

Nachdem das eigene Risikoprofil erstellt wurde, können bestehende Anlagestrategien daraufhin angepasst werden. Dabei lohnt es sich mit einem Berater gemeinsam Vorgehensweisen auszuarbeiten. In der Regel steht ein Risikoprofiling mit einem Anleger am Anfang jeder Beratung. Dementsprechend sollte der Berater, der das Risikoprofil erstellt hat, auch derjenige sein, der den folgenden Beratungsprozess durchführt. Durch das gesteigerte Vertrauen, welches aus dem idealen Risikoprofiling erwächst, ist die Grundvoraussetzung für eine optimale Beratung bereits gegeben.

Fazit zum Risikoprofil für Anleger

Menschen entscheiden in der Realität nicht immer rational und lassen sich häufig von Emotionen leiten. Dies führt zu einer sehr individuellen Risikopräferenz, die bei einer optimalen Anlagestrategie eine entscheidende Rolle spielt. Zugleich ist die Nutzenfunktion eines Anlegers, die diesen Prozess beeinflusst, nicht einmal ihm selbst bekannt. In der Praxis braucht es also Maßnahmen, mit denen die Risikopräferenz objektiv bestimmt werden kann, damit Berater und Anleger auf Augenhöhe agieren können und dort Vertrauen entstehen kann, wo es notwendig ist.

Das Risikoprofiling sowie verschiedene Risikomaße stellen eine gute Möglichkeit dar, dies zu erreichen. Dabei eignen sich insbesondere solche Instrumente, die möglichst viele Informationen beachten und diese bereits vorselektieren. Insbesondere das Value at Risk und das Conditional Value at Risk Maß, aber auch das weniger verbreitete, aber effektive Standardrisikomaß nach Jia & Dyer (1996) sind hier hilfreich. Intuitiv verstehen sich diese Maße als Verluste unter der Erwartung eines Worst-Case-Szenarios.

Insgesamt zeigt sich die Erfassung des Risikoprofils als ein komplizierter, aber notwendiger und effektiver Prozess, der es ermöglicht, dass bessere Entscheidungen bezüglich der Anlagestrategien getroffen werden können. Zugleich fördern die strukturierten Maßnahmen das Vertrauen zwischen Berater und Anleger sowie die Selbstbestimmung, Kontrolle und das Verantwortungsbewusstsein des Anlegers. Dies ist nicht nur für den Anleger von besonderer Bedeutung, sondern führt auch dazu, dass sich der Berater mit seinem die Konkurrenz übertreffenden Angebot eine prominente und attraktive Stellung am Markt verschaffen kann.